红酒投资:富矿变陷阱

http://www.sina.com.cn 2012年03月21日 08:17 《投资有道》杂志

随着国内以拉菲为代表的国际红酒价格疯狂上涨产生的“造富运动”降温,以及红酒投资与金融资本的深度结合,其风险正迅速增加,“投资富矿”正衍变为“投资陷阱”。2012年红酒投资,将何去何从?

红酒投资,按照专家的说法,准确地说应该是“葡萄酒投资”。一般而言,“红酒”只是一种通称,并不一定特指红葡萄酒,以成品颜色来说,可分为红葡萄酒、白葡萄酒及粉红葡萄酒三类。

从2008年至今,中国红酒市场经历了一场堪称奇迹的“造富运动”。随着国内以拉菲为代表的国际红酒价格疯狂上涨,催生出了一大批“酒界新富”。而随着这场“造富运动”的降温,以及其与金融资本的深度结合,红酒投资的风险正迅速增加,“投资富矿”正衍变为“投资陷阱”。

时历翻到2012年,红酒投资,未来又会在哪里?

给红酒资本“降温”

如果投资法国波尔多产区的10类红酒,在过去3年的回报率是150%,5年回报率为350%,10年回报率为500%。如在1986年以37.50美元购买一瓶木桐酒庄1982年的红酒,现在的价值超过500美元。

对于自营一家小型广告公司的韦雷来说,收藏红酒早已脱离了四年前最初的个人爱好趣味,变得更为多元化。现在它们是保持一定高端圈子的必须品,也是生活姿态的一种表征,还在某种程度上成为个人投资眼光的体现。而类似于这样的变化在当下中国的精英阶层或新富阶层中愈发广泛的出现着。

这个三十岁出头、持有澳大利亚“绿卡”的年轻人,此前还曾计划以50多万澳币的价格购买下南澳的一处小酒庄,后因预算的后期管理费用可能数倍于前期开销而放弃了这个念头。他的30多瓶藏酒大多来自顶级红酒“新贵”、也是新世界之一的澳大利亚,“法国红酒在国内市场上炒作的价格已太高,相对而言澳洲红酒性价比要好很多。”他对记者说。

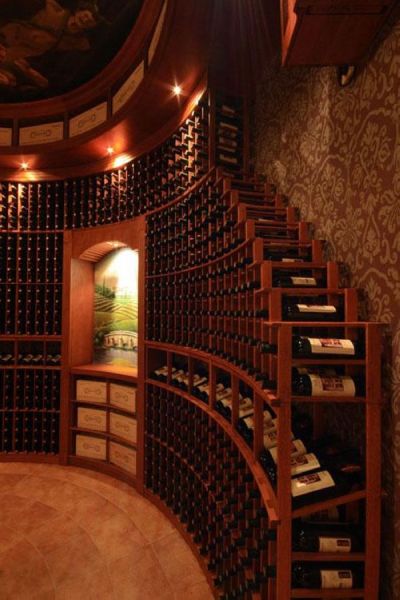

“大多数红酒没有陈年潜力,一般在上市后两三年内饮用。只有占总量0.1%的红酒才具有陈年10年以上的潜质,通常是顶级红酒、白红酒、甜白红酒和波特酒,这些酒需要在温度和湿度控制适当的环境中陈放后饮用。顶级红酒在酒庄都有编号,喝掉一瓶少一瓶,我购买红酒都是需有编号的现酒,对于期酒或其它酒类金融产品并无兴趣。”

据他粗略估算,从增值回报来说,他的全部藏酒平均每年的涨幅约为6%,“很稳定,跑赢通胀”。

事实上他对这个数字并不太敏感,因为他并不打算将这些收藏级红酒重新回到市场流通,从而带来投资回报。它们大多数是被作为礼品,少数将为藏者自己享用。在韦雷看来,一瓶1997年份、能够窖存约30年,来自南澳著名的巴罗莎产区(Barossa Valley)奔富酒园的Penfolds-Bin 707,最大的价值依然是有朝一日与重要的亲朋好友共同品味到它醇和、丰满而富有层次的独特口感。

“藏酒本身是一种乐趣,红酒的第一要素还是用来饮用和欣赏。酿酒时选用的葡萄、酿酒技术运用、酒瓶的容量和储酒的恒温恒湿条件等都会影响到红酒的陈年能力,这些都是红酒具有魅力的方面。”

根据近期一项业界预测,在目前全球红酒消费量为每年300亿瓶的基础上,未来4年内,消费量将以年均2.67亿瓶的速度增长,零售业的销售额有望至1170亿美元。

尽管放弃了购买酒庄的想法,但韦雷计划要将藏酒的产地来源更丰富一些,”当然仍主要关注来自新世界性价比优的红酒,也会少量购入一些法国、意大利产区酒。”

“奢侈品”红酒才入投资级

而面对这个巨大的市场,多数投资者并不会像他这么保守,毕竟在2011年,法国波尔多产区精品红酒的投资收益远超过黄金、原油及股票。在著名的伦敦国际酒交所推出的数据中,当名酒50指数上涨57%的同年,全球金价涨幅为25%,油价涨幅为20%,标准普尔500指数涨幅为13%。

如果投资法国波尔多产区的10类红酒,在过去3年的回报率是150%,5年回报率为350%,10年回报率为500%。如在1986年以37.50美元购买一瓶法国波尔多五大顶级酒庄之一──木桐酒庄(ChteauMoutonRothschild)1982年的红酒,现在的价值超过500美元。

而各种“份额化交易”、“金融化产品”兴起,让多年来“酒香藏深巷”的高端艺术品以及顶级收藏品等更以“迅雷不及掩耳盗铃之势”演化为投资品。在红酒领域,借鉴于伦敦国际红酒交易所运营模式,上海红酒交易中心和上海国际酒业交易中心也分别在2011年年中和年底正式开业。

上海红酒交易中心市场总监王佳琪在接受媒体采访时曾表示,根据几大交易平台数据显示,预计到2015年,整个市场会达到1500亿元的交易额度。估计在三年左右的时间里,中心可以达到100个亿以上的交易规模。

资深的红酒专家方军告诉记者,与其它一些集中在“金字塔”最顶端的消费品一样,投资类的红酒进入“奢侈品”范畴,才会受到尊崇和追捧,才有保值甚至增值的可能。能够“常态”消费这些红酒的新富们目前主要将其用于“政务和商务上的消费”。

他介绍,投资级红酒(Investment-GradeWine,IGW)指的是可以长期陈年并随时间延长而增值的红酒。从红酒收藏史来看,不到百种的红酒可以成为投资级红酒。传统的投资级葡萄,便是波尔多(左岸1855五大名庄,右岸柏图斯、白马、欧颂)、勃艮第顶级红酒(罗曼尼康帝酒园)、顶级甜白酒(伊甘、德国甜白)。近半个世纪来美国加州那帕的顶级红酒异军突起,在投资回报中也表现出色,如啸鹰Screaming Eagle、哈兰 Harlan Estate等酒更是有价难求。除此,一些极少量的意大利(如嘉雅GAJA、西施佳雅Sassicaia)、澳大利亚(奔富葛兰许Penfolds Grange)等可纳入投资级红酒之列。

“投资者将注意力集中在顶级红酒上,出于将其作为回避资金风险的一种手段。毕竟,在风云变幻的资本市场中,投资红酒相比投资股票有着‘温柔浪漫’的一面,股票是虚拟的金钱游戏,起落看不见摸不着,而红酒不仅看得见摸得着,还是文化和艺术投资的收获,更是身份、财富和品位的象征。”

方军在红酒行业浸淫7年有余,拥有美、法、意三个国家的“试酒师”资质,最多的时候,一天要品尝100款以上的红酒,一年算下来可以达到3000款。

在他看来,尽管现在“人类已经无法阻止投资客通过炒‘拉菲’赚钱了”,但其实,中国人炒“拉菲”也和“炒房却不住”一样,大多是炒而不喝、炒而不卖,成为这两年持续推高名庄酒交易价格的主要因素。市场上基本上是跟风的多,懂行的少;炒的屯的人多,收藏家少。毕竟红酒相对于其它金融产品而言流动性更差,因此更容易被操纵。

“目前国内投资红酒主体,大多是游资(私募)和部分酒商。作为特有的中国市场经济下产物,游资需要找适合利润项目,可以不用了解红酒真正的投资价值和特性,完全当作金融工具操作和炒作。‘击鼓传花’的游戏往往会由不幸者来收场。一些资深酒商多数还具备专业知识、信息和渠道,筹措或吸纳部分资金进入操作,开设投资红酒单元项目,承诺回报率,接受委托购买期酒或现酒。”

更多精彩资讯请关注 新浪尚品(微博)